日本政策金融公庫の創業融資審査

において重要な役割を果たす

「創業計画書」事業の見通しの書き方を

わかりやすくお伝えします。

事業の見通しの記入について説明いたします。

起業後の事業収支を記入します。

この項目は融資審査担当者が一番

関心をもち確認したい部分になります。

融資貸金の返済原資が確保出来るのかを確認します。

融資審査の中でも一番重要な確認ポイントになります。

根拠のある数値と客観的な説明で融資担当者の

理解を得られるようにしましょう。

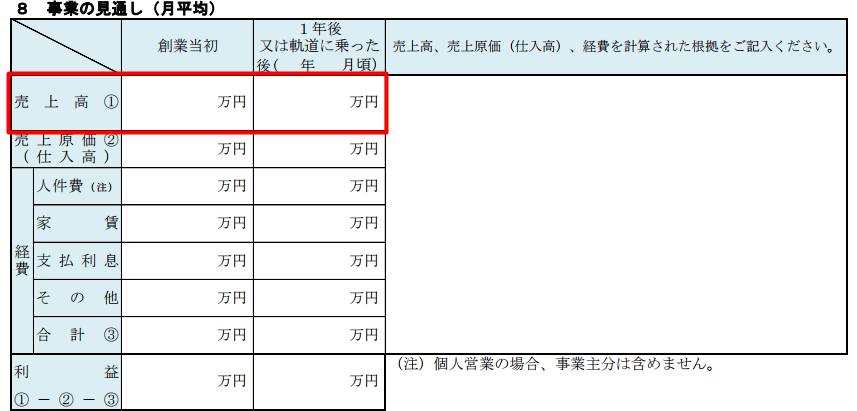

売上高の書き方

売上高に関しては

日本政策金融公庫のホームページに

「売上高の計算計算方法について」

という資料がありますので参考に

してください。

基本的には

売上高=客単価×客数

がわかりやすいと思います。

この時客単価・客数が

なぜその数値になるのか

客観的に根拠のある説明が

できるようにしましょう。

他の売上予測方法としては

- 設備の生産能力×設備数

- 1㎡(または1坪)当たりの売上高×売場面積

- 客単価×設備単位数(客数)×回転率

- 従業員1人当たり売上高×従業員数

があります。

※日本政策金融公庫では融資先の企業の

決算書に基づき「小企業の経営指標」を

作成しています。

売上に関連する指標も掲載されているので参考にしましょう。

あなたが創業する事業にあった売上予測方法を採用しましょう。

上記の予測方法に当てはまらい場合でも

上記を参考にあなたの事業にふさわしい

売上予測方法考えてみてください。

有店舗の事業の場合は商圏調査や交通量調査

立地調査等に基づいて売上を算出する方法も有効です。

調査をあなた自身が実施しても良いですが

時間が内容であれば専門業者に依頼しても

よでしょう。

私自身新規開業の売上予測を何度も

しましたが開業してみると予想売上高に到達して

ないことが多くありました。

当初の目標売上高を達成すまでに6カ月

長い時には12カ月近くかかったこともあります。

予測売上高はどうしても数値が甘くなりがちになります。

好調・普通・確実という 3つの売上予測をして おきましょう。

必ず下限となる 絶対に達成できる

売上高を算出して 最悪の場合でも

事業継続できるか シュミレーションしましょう。

この下限値で事業が継続できないのであれば

可能になるよう調整してください。

厳しく検討しておかないと創業は上手くいきません。

融資担当者はあなた算出した予測売上高×0.8程度で

最終利益を堅めに見てくることが予想されますので創業計画書に

記入する売上高はそのあたりも見込んで記入しましょう。

しっかり自分なりに堅い売上予測をして

あなた自身の下限値を理解したうえで記入する

数値を調整しましよう。

記入欄には創業当初と軌道に乗った後の2つの

欄がありますので区分して記入します。

創業当初はトントンか少し赤字でも早期黒字化に

なるような計画を目指さなければ融資審査通過は難しくなります。

現実的に黒字化する売上高と達成期日を設定しましょう。

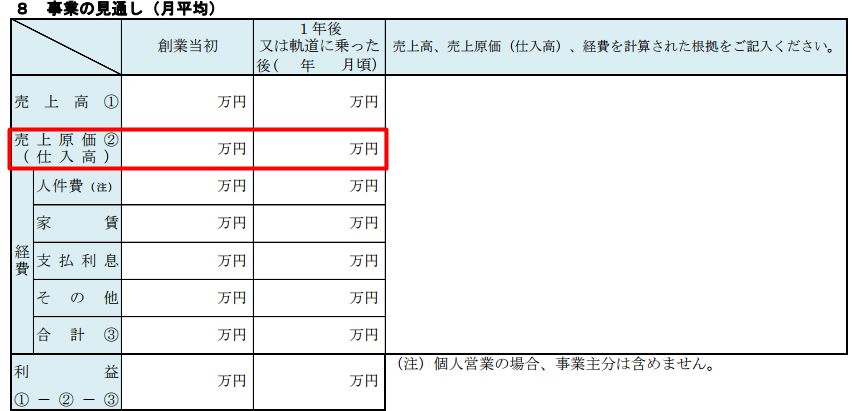

売上原価(仕入高)の書き方

売上原価は

売上高×原価率

で求めます。

原価率は業界・業種によって違ってきます。

原価率は業界の平均値を採用するのが安全です。

日本政策金融公庫の

の数値も参考にしてください。

記入欄には創業当初と軌道に乗った後の2つの

欄がありますので区分して記入します。

経費の書き方

経費は

- 人件費

- 家 賃

- 支払利息

- その他

となっています。

人件費・家賃・支払利息以外はその他に集計します。

あなたの事業に合わせて必要経費を集計しますが

集計もれがないよう一覧表にまとめてから金額を

転記しましょう。

支払利息は

借入残高×金利(年利)÷12

で算出します。

日本政策金融公庫の「小企業の経営指標」を

利用して経費率が適正か確認します。

比率を比較して過少・過大の場合は

不備がないか確認して正しく調整します。

具体的には

諸経費対売上高比率を

確認します。

予測した経費率と上記が乖離していると指摘されます。

経費率が低いと利益が大きくなりますので

経費を過少計上し返済原資となる利益を大きくしていると

印象を与えますので注意しましょう。

記入欄には創業当初と軌道に乗った後の2つの

欄がありますので必要に応じて経費の

変動があれば区分して記入します。

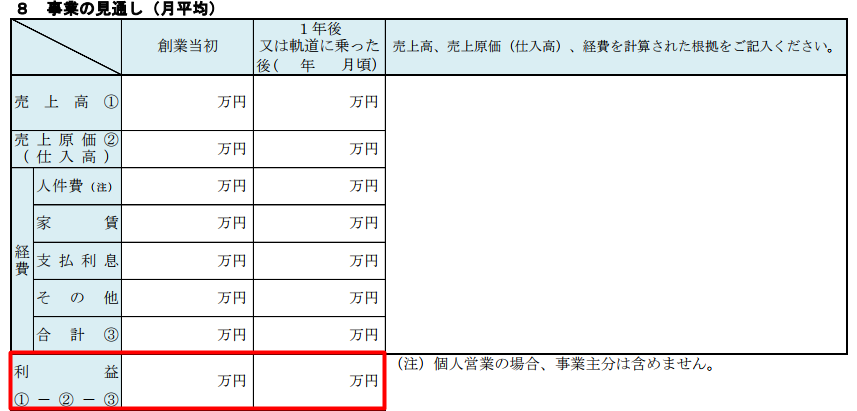

利 益の書き方

創業計画書の記入欄では

利益=売上高-売上原価-経費

になります。

創業初月から黒字になることはありませんが

融資審査のポイントとしては 早期黒字化です。

3~6カ月程度で事業が軌道に乗り利益が出るよう計画しましょう。

安定的に返済ができる予測利益になっているか

がポイントになります。

個人事業主の場合はこの利益の中に本人の人件費が含まれます。

また借入金の返済元金と税金もここから支払います。

利益=本人給料+返済元金+税金+余剰利益

上記のように利益から返済や税金を

支払い残りが余剰利益として残ります。

税金は大まかに利益の40%をみておきます。

法人の場合は

利益=返済元金+税金+余剰利益

になります。

適正な利益が確保できているか確認しましょう。

利益が過大であっても過少であっても

融資担当者は適正な利益とは認めてくれません。

日本政策金融公庫の「小企業の経営指標」

の売上高経常利益率(償却前)

と乖離がないか確認してみましょう。

乖離があれば原因を追究して修正します。

添付資料について

創業計画書以外の資料は任意の提出になっていますが

あなたの事業をよりよく審査担当者に理解してもらう

ために以下の書類も提出しましょう

損益計算書

創業計画書の事業の見通しでは創業当初と軌道に乗った後と

2ヵ所しか記入欄がありません。

創業計画書だと創業当初からどのように業績が時系列で

変化していくのかイメージしにくい所があります。

1年程度月別にまとめた表があればあなたも融資担当者も

イメージしやすくなります。

日本政策金融公庫でも月別収支計画書(損益計算書)の

書式を提供しているので記入して創業計画書に添付しましょう。

書式は事業の見通しを12か月分

にしたものになっています。

資金繰り表

資金繰り表は現金資金が毎月どのように増減し残高が

どのくらいに残るのかを予測資料です。

資金繰り表により毎月そして将来の資金不足が

発生しないか確認することができます。

融資後の資金の減り方さらには返済原資確保できているか

創業当初から時系列で(1年間程度)状況を確認した内容をあなたと

融資担当者が情報を共有するためにこちらの資料も添付しましょう。

資金繰り表も日本政策金融公庫で書式を提供しているので

そちらを利用しましょう。

まとめ

融資審査で一番重要な返済原資になる利益・売上が

確保できているかを審査担当者が判断するための資料になります。

それだけに厳しい質問があると思いますが根拠をもって説明

できることが大切です。

その点を認識して事業の見通しを作成しましょう。

ポイントになるのは

日本政策金融公庫の

「小企業の経営指標」

の同業あるいは類似業種の各指標比率と大きく乖離しない

数値になっているか確認することです。

やはり日本政策金融公庫が永年にわたり収集した現場の

生のデーターですから根拠があり説得力のある数値と言えます。

その数値と数値がどうしても乖離する場合は

その理由を明確に説明できるようにしましょう。

コメント